双良转债是近期市场的一个焦点品种。

* **放大收益:**配资可以放大投资者的收益,让投资者在相同的资金投入下获得更高的回报。

从转股价下修不及预期,到借助正股双良节能的“六个涨停”实现意外大涨,再到近两个交易日又回吐部分涨幅,正股实控人也连续减持。双良转债的投资者像坐上了“过山车”。

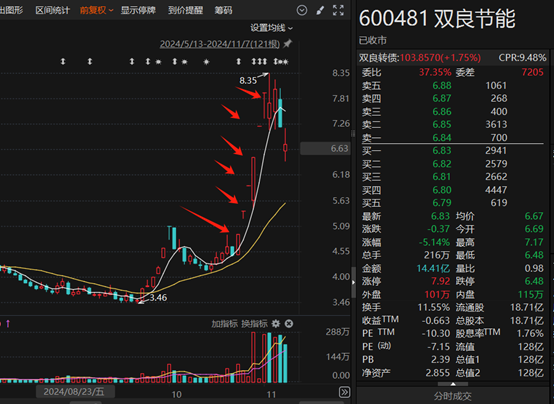

截至11月7日收盘,双良节能收报6.83元/股,距离本轮高点8.35元/股有明显回撤。双良转债收报103.857元,距离本轮高点120.949元,也有一定回调。

市场人士提醒说,尽管近期市场热度升温,但面对炒作,投资者仍需要保持冷静。

“六个涨停”力挽狂澜

上市公司双良节能的连续六个涨停,也让双良转债成为近期的市场宠儿。

上市公司双良节能主营节能节水装备、新能源装备和光伏产品,主要从事溴化锂冷热机组、换热器、空冷系统、多晶硅还原炉以及单晶硅棒、硅片的研发、生产和销售。双良节能在2023年8月发行了26亿元可转债,简称“双良转债”。

10月26日,双良节能召开临时股东大会审议双良转债转股价下修事宜。最终,双良节能董事会同意将双良转债的转股价格由11.81元/股向下修正为7.20元/股,修正后的双良转债转股价格自10月29日起生效,双良转债自10月28日停止转股,10月29日起恢复转股。

由于此次转股价下修并未一步到位,因此,该举动被不少投资者认为是利空。然而,双良转债在复牌后依旧实现了不俗的涨幅。自10月28日复牌后,双良转债价格一度从94.5元飙升至120.949元。

这与正股双良节能的连续六个涨停密不可分。

近期,受益于光伏板块整体预期向好及市场转暖,双良节能走出了一波上涨行情。在资金推动下,10月25日起,双良节能连续六个交易日收获涨停。

因此,尽管转股价下修低于预期,但凭借正股双良节能的连续六个涨停,双良转债也随之实现了大涨。

大股东两度减持

与此同时,双良节能控股股东两度减持双良转债,占比达到发行量的20%。

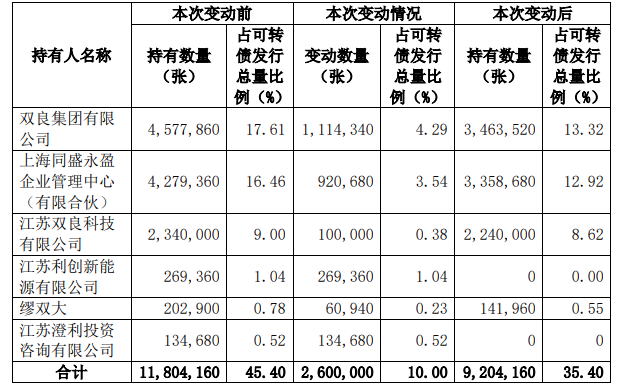

本周,双良节能两度发布公告。5日,公司公告称,截至11月4日,公司控股股东双良集团有限公司及其一致行动人上海同盛永盈企业管理中心(有限合伙)、江苏双良科技有限公司、江苏利创新能源有限公司、江苏澄利投资咨询有限公司和缪双大通过集中竞价交易方式合计减持双良转债260万张,占可转债发行总量的10%。

7日,公司再度公告称,11月5日至6日期间,公司控股股东双良集团有限公司及其一致行动人上海同盛永盈企业管理中心(有限合伙)、江苏双良科技有限公司和缪双大通过集中竞价交易方式合计减持双良转债260万张,占可转债发行总量的10%。

从数量看,两次减持均到达10%,合计占可转债发行规模的20%。截至目前,控股股东双良集团有限公司及其一致行动人合计仍持有25.4%的双良转债。

双良转债在发行之初,公司实际控制人缪双大通过其持股全额配售了双良转债,占发行规模的45.40%。

一位基金人士向记者表示,双良节能上涨源自市场预期光伏供给侧改革,将给公司带来发展红利,但目前公司尚未盈利,一切仍需经营上改善为准。

双良节能三季报显示,公司在今年前三个季度的营业收入总计为103.47亿元,与去年同期相比下降44.93%;归属于母公司股东的净利润亏损达13.39亿元,同比大幅下滑195.47%;扣除非经常性损益后的净利润亏损14.88亿元,同比降幅高达213.33%。业绩下滑主要系报告期内光伏产品受行业价格下行影响利润减少所致。

不过,华创证券分析师黄麟表示,从2024年三季报看,公司硅片盈利能力修复,业绩环比大幅减亏。

此前评级公司联合资信对于双良节能今年半年度业绩亏损予以关注,并表示将对公司的经营情况保持密切关注上海股票配资,及时评估并披露相关经营事项对公司主体及相关债项信用水平可能带来的影响。

文章为作者独立观点,不代表股票杠杆配资网观点